Podcast: Das Wichtigste zum Nachhören

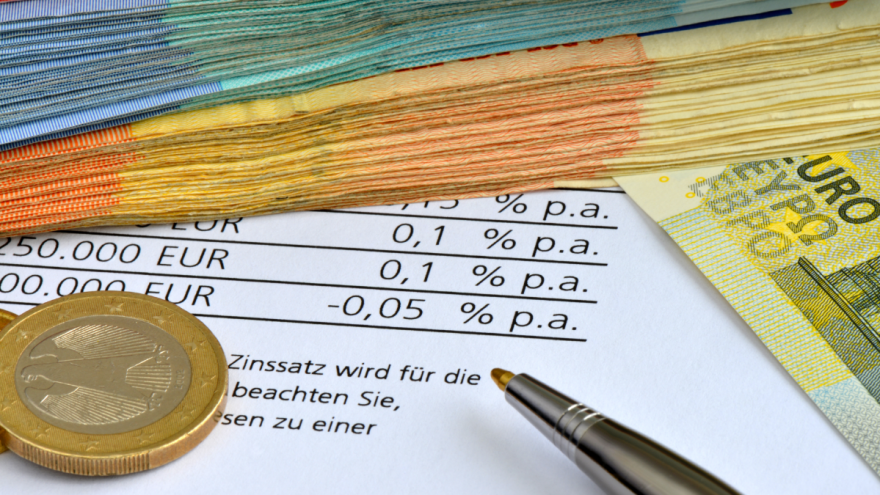

Immer öfter verlangen Kreditinstitute Extragebühren von ihren Kund:innen, wenn ihr Kontostand eine gewisse Grenze überschreitet. Wo diese Grenze liegt, scheint sich von Bank zu Bank zu unterscheiden. Ob sie das überhaupt dürfen, ist noch nicht final geklärt.

Der Podcast ist im Rahmen eines vom Bundesministerium der Justiz und für Verbraucherschutz geförderten Projekts entstanden.

Achtung, Verkaufsgespräch: So werden Sie mit Anlage-Alternativen abkassiert

Viele Verbraucher:innen schildern den Verbraucherzentralen, dass sie von ihrer Bank zu einem Beratungsgespräch gebeten worden sind. Dabei bieten die Banken verschiedene Produkte an, für die sie Provisionen kassieren. Wer Risiken scheut, dem werden gerne auch zwei Geldanlagen in gleicher Höhe angeboten, eine davon sicher und eine mit Risiko.

Sie haben zum Beispiel 20.000 Euro zur Verfügung. Dafür sollen Sie nun 0,5 Prozent Verwahrentgelt bezahlen oder sich für eine Anlagealternative entscheiden. Bei dieser Alternative sollen Sie die eine Hälfte des Betrages in einen Investmentfonds anlegen, die andere zeitlich befristet in eine Festgeldanlage. Dafür bekommen Sie einen befristeten Sonderzins, etwa für sechs Monate. Die Verbraucherzentralen kritisieren seit langem die Masche, Verbraucher:innen mit verzinsten Festgeldanlagen zu einem Fondskauf zu bewegen. Letztlich verdient hauptsächlich die Bank.

So sieht die Rechnung nach einem Jahr aus, wenn Sie 20.000 Euro anlegen:

- Falls Sie sich für eine Verwahrung entscheiden, müssen Sie pro Jahr 0,5 Prozent bezahlen. Bei 20.000 Euro sind das also 100 Euro.

- Falls Sie sich für die beschriebene Kombination aus Festgeld und Fonds entscheiden, dann erhalten Sie auf 10.000 Euro für sechs Monate zwei Prozent Zinsen. Das entspricht 100 Euro. Nach Ablauf der sechs Monaten müssen Sie aber womöglich doch ein Verwahrentgelt bezahlen für die nächsten sechs Monate. Das wären dann 25 Euro.

- Wer den Sonderzins will, muss für weitere 10.000 Euro einen Investmentfonds kaufen. Hier ist ein Ausgabeaufschlag von drei bis fünf Prozent üblich. Für die Bank bedeutet das eine Provision von 300 bis 500 Euro.

- Außerdem erhält die Bank aus dem Investmentfonds eine jährliche Vertriebsprovision von der Fondsgesellschaft. Je nach Fonds sind das rund 0,5 Prozent der Anlagesumme. Von den angelegten 10.000 Euro fließen dann jährlich rund 50 Euro Vertriebsfolgeprovision an die Bank.

Unterm Strich sieht das so aus:

- Sie erhalten 100 Euro Sonderzins,

- bezahlen 25 Euro Verwahrentgelt,

- bezahlen bis zu 500 Euro Ausgabeaufschlag sowie

- noch einmal 50 Euro aus dem Fondsguthaben an die Bank.

Diese ganzen Kosten muss der Investmentfonds also erst einmal verdienen, bevor sich das für Sie rentiert.

Die Banken verkaufen derzeit aber auch Lebensversicherungsverträge, Rentenversicherungen, Zertifikate oder Bausparverträge als Alternative zur kostenpflichtigen Verwahrung. Über die Provisionen können sie so noch weitaus höhere Erträge kassieren als über Verwahrvereinbarungen.